诚财视点 | 资产配置研究周报

1.中基协发布《私募证券投资基金运作指引》,内容覆盖私募证券基金募集、投资、运作等各环节,科学设置差异化规范要求。要点包括:私募基金最低存续规模为500万元;放宽申赎开放频率,将申赎开放频率放宽为至多每周开放一次,并将6个月锁定期要求放宽至3个月;组合投资维持双25%要求,但补充释义;DMA业务不得超过2倍杠杆,存续已开仓不受影响;大幅放松过渡期安排,对不满足组合投资等条款的存量基金,将过渡期大幅延长至24个月等。 2.上交所正式发布《股票发行上市审核规则》等9项配套业务规则,包括已公开征求意见的《股票发行上市审核规则》等5项主要业务规则,以及4项配套业务细则、指引。本次修订引入现金分红不达标实施“其他风险警示”(ST)措施,目的在于以更强的约束督促公司回报投资者。本次退市规则修订,重点打击财务造假和资金占用等恶性违法违规行为。上交所正在制定修订贯彻落实新“国九条”的其他业务规则,将尽快向市场发布。 3.深交所正式发布《股票发行上市审核规则》等9项配套业务规则,强调创业板成长性要求,将创业板定位评价标准中的营业收入复合增长率指标由20%适度提高至25%,支持有发展潜力的成长型创新创业企业在创业板上市。强化持续监管要求,优化上市条件,加强现金分红硬约束,严格退市标准,加快形成应退尽退、及时出清的常态化退市格局。 4.国家统计局公布数据显示,4月制造业采购经理指数(PMI)、非制造业商务活动指数和综合PMI产出指数分别为50.4%、51.2%和51.7%,环比下降0.4、1.8和1.0个百分点,三大指数继续保持在扩张区间。 4月制造业PMI季节性回落,但整体仍处于荣枯线以上。从结构上来看,生产指数上行0.7个百分点至52.9%,新订单指数下行1.9个百分点为51.1%,生产仍强于需求;在价格方面,受近期铜、油等价格上行等因素影响,原材料价格指数环比上升3.5个百分点,出厂价格指数环比上升1.7个百分点,且均上行至7个月以来新高。非制造业PMI环比下行1.8个百分点,景气度有所回落,主要受资本市场和房地产等行业拖累。其中,铁路运输、道路运输、邮政、电信广播电视及卫星传输服务等商务活动指数位于55.0%以上较高景气区间;资本市场服务、房地产等行业商务活动指数低位运行。 5.文化和旅游部5月6日公布2024年“五一”假期文化和旅游市场情况。假期5天,全国国内旅游出游合计2.95亿人次,同比增长7.6%,按可比口径较2019年同期增长28.2%;国内游客出游总花费1668.9亿元,同比增长12.7%,按可比口径较2019年同期增长13.5%。 6.美联储如期暂不加息,连续第六次会议将基准利率维持在5.25%至5.50%区间。FOMC声明显示,美联储将从6月开始将美债减持速度从每月600亿美元降至250亿美元。此外,最近几个月未能进一步实现2%通胀目标,重申等待在通胀方面获得更大信心后再降息。不过,美联储鲍威尔也表示,下一次政策利率调整不太可能是加息。如果要加息,则需看到证据表明政策不足以将通胀降至美联储的目标水平。 7.美国4月季调后非农就业人口增17.5万人,预期增24.3万人,前值从增30.3万人上修至增31.5万人。失业率从3月份的3.8%升至3.9%,达到2022年1月以来最高水平。工资的涨幅也低于预期,较上年同期增长3.9%,而3月份的增幅为4.1%。 4月非农数据增幅显著不及预期,为六个月以来的最小增幅,失业率意外上升,薪资同比涨幅低于预期和前值。从行业来看,医疗保健居于首位,增加了5.6万个新的就业岗位,社会救助、运输和仓储、零售分别增加3.1万、2.2万和2万,增长显著;建筑业、政府部门、以及休闲和酒店业等就业增长均出现放缓。4月非农就业报告公布后,市场预期2024年美联储将两次降息25个基点,非农前预期为一次,首次降息时间预期从11月提前至9月。 8.世界黄金协会最新发布的2024年一季度《全球黄金需求趋势报告》显示,今年一季度全球央行增持黄金储备290吨,其中中国人民银行为最大买家,一季度累计购入27吨,且已连续17个月增持黄金。在黄金消费端,中国一季度金条和金币需求更是高达110吨,创下21年来新高。

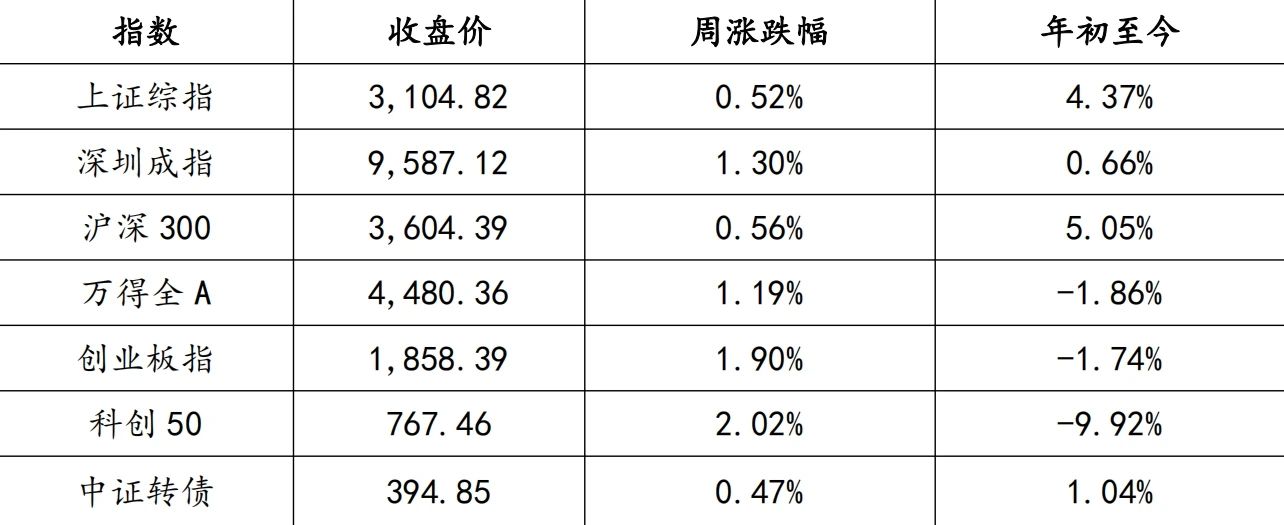

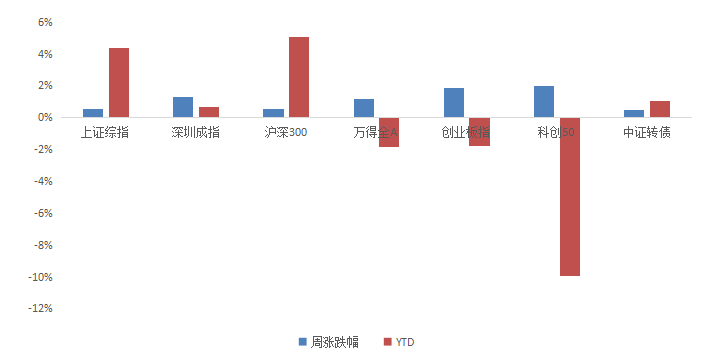

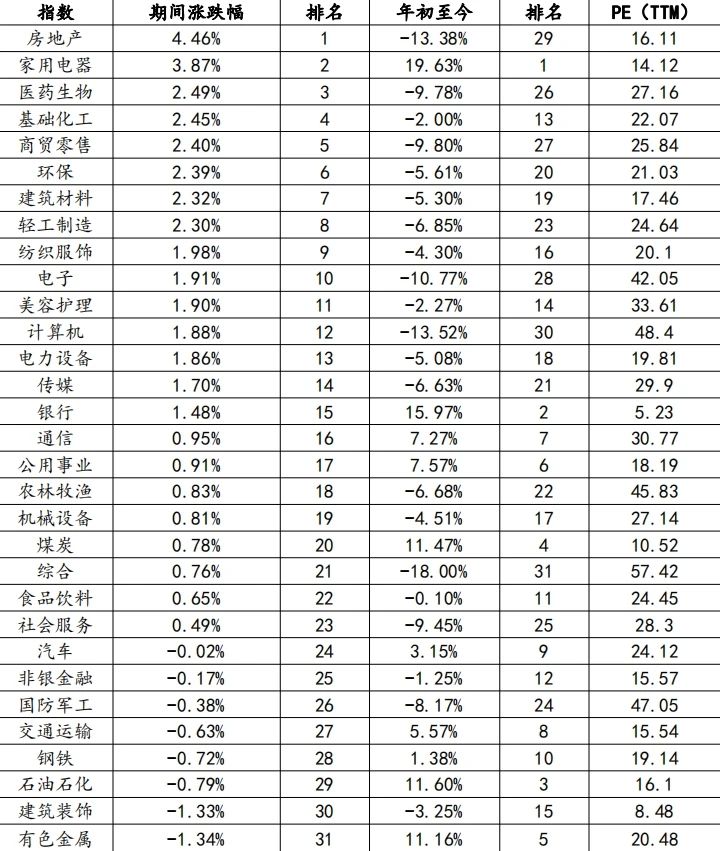

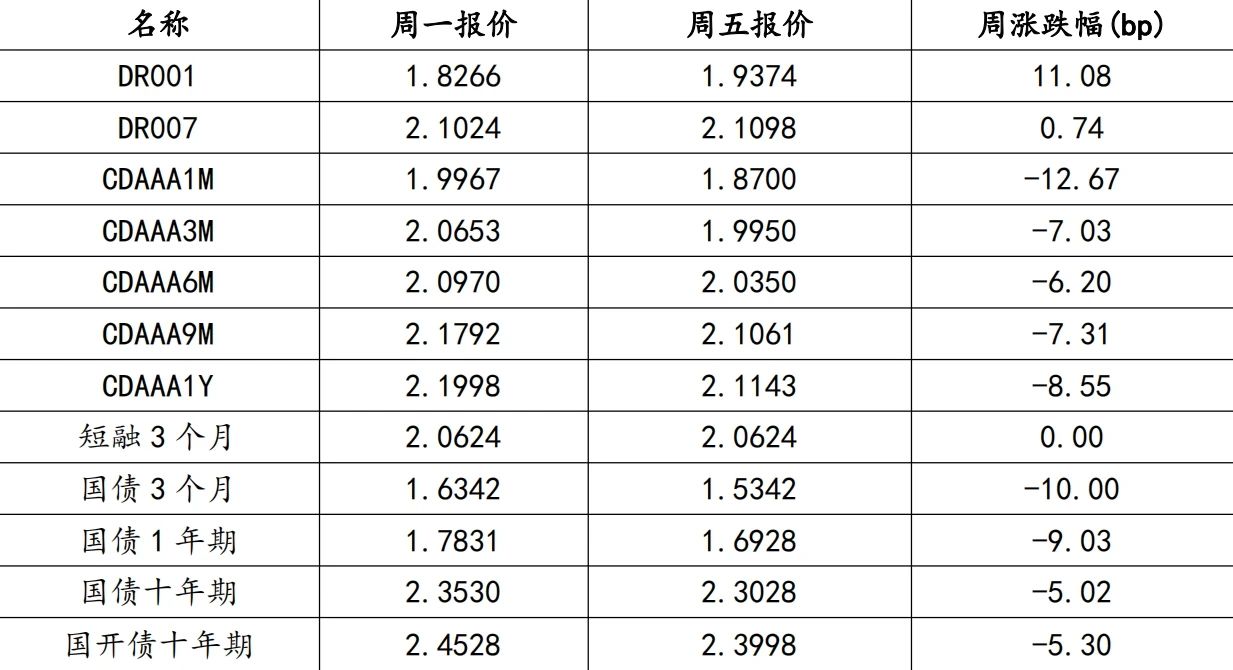

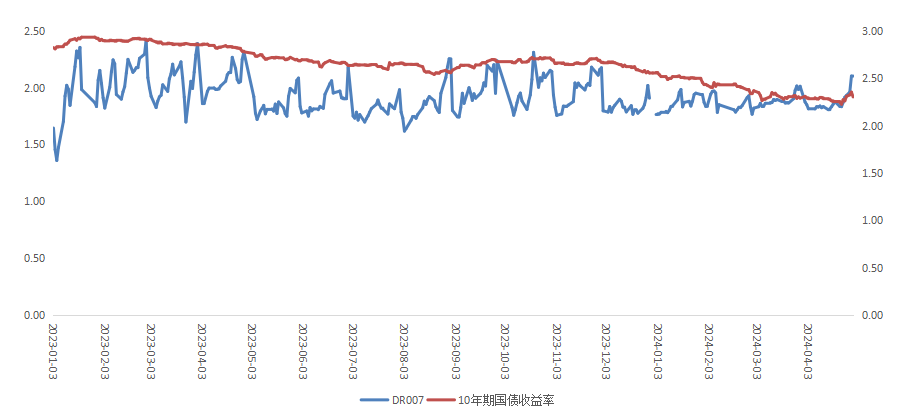

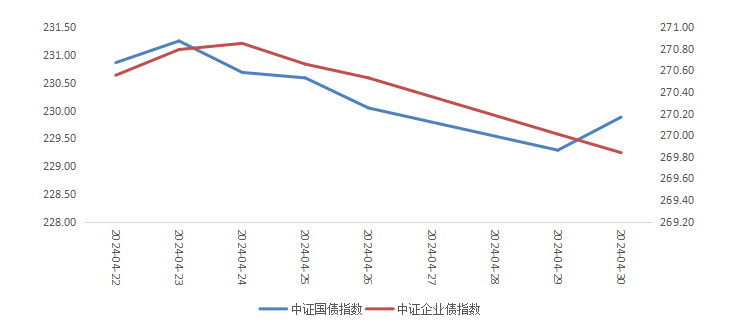

中央政治局会议指出,要靠前发力有效落实已经确定的宏观政策,实施好积极的财政政策和稳健的货币政策。要及早发行并用好超长期特别国债,加快专项债发行使用进度,保持必要的财政支出强度,确保基层“三保”按时足额支出。要灵活运用利率和存款准备金率等政策工具,加大对实体经济支持力度,降低社会综合融资成本。要做好宏观政策取向一致性评估,加强预期管理。要积极扩大国内需求,落实好大规模设备更新和消费品以旧换新行动方案。 从总体经济形势来看,会议认为经济运行中积极因素增多,动能持续增强,高质量发展扎实推进,呈现增长较快、结构优化、质效向好的特征,经济实现良好开局;不过,有效需求仍然不足,企业经营压力较大,重点领域风险隐患较多,国内大循环不够顺畅,外部环境复杂性、严峻性、不确定性明显上升等仍是当前面临的问题。基于上述判断,后续政策将坚持乘势而上,避免前紧后松,切实巩固和增强经济回升向好态势。 在财政政策方面,会议再次强调要及早发行并用好超长期特别国债,落实好大规模设备更新和消费品以旧换新行动方案等,预计后续资金投放落地速度将会提速;在货币政策方面,会议明确提及要灵活运用利率和存款准备金率等政策工具,市场预期降准、降息仍有一定的政策空间。 在房地产领域,会议提出"统筹研究消化存量房产和优化增量住房的政策措施,抓紧构建房地产发展新模式,促进房地产高质量发展"。随着各地限购政策的调整,当前地产调控政策已由供给端向需求端转换,进一步推动市场供求平衡和高质量发展,也有利于进一步降低系统性风险。 在地方政府化债方面,会议强调要深入实施地方政府债务风险化解方案,确保债务高风险省份和市县既真正压降债务、又能稳定发展。 此外,会议首次提出要发展风险投资、壮大耐心资本。2023年底证监会在传达学习中央经济工作会议精神时,也曾表示要“引导投资机构强化逆周期布局,壮大耐心资本”。根据因地制宜发展新质生产力等工作需要,预计“耐心资本”立足中国国情,围绕新质生产力发展需要,中长期投资等特征将更加突出。 (一)股票市场表现 本周(4.29-4.30),市场情绪持续回暖,三大指数保持上行。其中,创业板指数上行1.90%,科创50指数上行2.02%。从行业上来看房地产、家用电器和医药生物等行业涨幅靠前,石油石化、建筑装饰和有色金属等行业垫底。 (二)市场资金价格表现 本周(4.29-4.30),市场流动性保持合理充裕,银行间资金价格整体下行。从价格变化趋势来看,DR007上行0.74BP;十年期国债收益率下行5.02BP为2.23028。 (三)债券市场表现 从债券市场表现来看,受交易、市场风险偏好等因素影响,中证国债指数和中证企业债指数双双回落,中证国债指数下行0.17点,中证企业债指数下行0.69点。

欢迎关注

诚财富微信公众号

欢迎关注

诚财富微信公众号